En termes d’assurance, aucun conducteur n’est à l’abri des déconvenues qui peuvent subvenir au cours de la vie de son contrat avec sa compagnie. Ainsi, il existe des litiges qui se produisent entre ces derniers, dont les plus fréquents seront présentés à travers cet article.

Plan de l'article

- Une hausse du tarif de l’assurance auto sans justification

- Les exclusions ou substitutions des garanties

- Les défauts de paiement des cotisations

- Les refus de couverture d’un sinistre automobile

- Un versement d’indemnisation ne correspondant pas aux garanties souscrites

- Les litiges liés aux franchises et aux plafonds d’indemnisation

- Les difficultés à obtenir une attestation d’assurance ou une résiliation de contrat

Une hausse du tarif de l’assurance auto sans justification

La hausse du tarif de l’assurance auto sans justification représente un grand problème qui met en désaccord l’assuré et son assureur. Ainsi, certaines compagnies se permettent d’augmenter les tarifs ou la cotisation annuelle dans la perspective de se faire de bonnes affaires. Cela se produit généralement au cours de la vie du contrat et ne profite pas forcément à l’assuré.

A lire également : Les éléments essentiels pour sélectionner votre assurance automobile

Cette situation engendre souvent des litiges qui conduisent à la résiliation du contrat entre les deux camps. Par ailleurs, d’autres se permettent de proposer des tarifs assez intéressants pour attirer les clients et ce n’est qu’au cours du jeu qu’ils changent les règles. Ce qui irrite les clients, susceptibles de se révolter.

Les exclusions ou substitutions des garanties

Il existe plusieurs compagnies d’assurance auto qui s’adonnent à cette pratique qui engendre fréquemment des conflits dans ce domaine. Pour une raison ou une autre, les compagnies procèdent à la modification, voire la substitution des garanties intégrées lors de la signature du contrat. Cela engendre des situations difficiles lors de l’indemnisation en cas de sinistre. Cela alimente les actes conflictuels. Le client n’hésite pas à demander une résiliation dans ce cas de figure.

A découvrir également : Comprendre les coûts de l'assurance auto pour les jeunes conducteurs : les choses à savoir

Les défauts de paiement des cotisations

Un autre cas de litige dans le domaine d’assurance auto reste les points d’ombres qui proviennent de plusieurs faits, notamment les défauts de paiement. Plusieurs études réalisées ont permis de démontrer que les faits à l’origine des incompréhensions sont souvent les retards dans les cotisations. Il est important de reconnaître que les compagnies sont assez rigoureuses sur les paiements des cotisations de l’assurance.

Toutefois, l’assuré est susceptible de rencontrer des problèmes qui l’obligent à accuser de retard dans le paiement de sa prime. S’il ne prend pas la peine de signaler ses mésaventures à son assureur, ce dernier peut le considérer comme un malhonnête. Cette situation crée régulièrement des mésententes entre l’assureur et l’assuré.

Les refus de couverture d’un sinistre automobile

Un assuré automobile s’attend à ce que son assureur couvre les éventuels sinistres qui peuvent subvenir au cours de la vie du contrat. Mais, certains cas de sinistre se présentent et l’assureur reste passif et refuse de couvrir les dégâts.

Cela est bien possible lorsque la prime de l’assuré ne se mesure pas à la couverture du sinistre. Dans ce cas, l’assuré se retrouve en difficulté et peut se révolter. Ce qui représente dès lors un cas de litige entre le client et la compagnie.

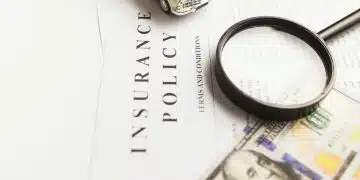

Un versement d’indemnisation ne correspondant pas aux garanties souscrites

La police d’une assurance auto comprend un certain nombre de garanties souscrites par l’assuré. Ces garanties souscrites par le client, sont destinées à indemniser les dommages subis ou causés à un tiers. Cependant, certaines compagnies versent parfois des sommes qui ne correspondent pas à la souscription.

Cela crée des problèmes qui se dégénèrent en conflit ou à la résiliation du contrat. Ceci, parce que les besoins du client ne sont pas satisfaits par sa compagnie.

Les litiges liés aux franchises et aux plafonds d’indemnisation

De nombreux litiges liés aux assurances automobiles sont aussi liés aux franchises et aux plafonds d’indemnisation. Effectivement, les franchises sont des montants que le client doit payer en cas de sinistre. Ces dernières varient selon l’assureur et la nature du dommage.

Les clients ne comprennent pas toujours ces franchises, notamment lorsqu’elles sont élevées ou qu’il y a plusieurs niveaux de franchise pour une même garantie. Il arrive souvent que certains clients ignorent totalement leurs obligations en matière de paiement de cette dernière.

Quant aux plafonds d’indemnisation, il s’agit des limites imposées par l’assureur dans le cadre de certaines garanties auto afin de limiter leur responsabilité financière à un certain niveau. Lorsque ceux-ci ne suffisent pas à couvrir les coûts réels encourus suite au sinistre, cela peut engendrer un conflit entre la compagnie d’assurance et son client.

Avant la souscription d’une assurance automobile, vous devez étudier les clauses concernant les franchises ainsi que les plafonds d’indemnisation appliqués par leur compagnie assureur respective.

Il est aussi judicieux de se faire accompagner par un professionnel tel qu’un courtier qui est généralement bien informé sur ce type d’exigences contractuelles.

Les difficultés à obtenir une attestation d’assurance ou une résiliation de contrat

Une fois que vous avez choisi l’assureur et le contrat qui conviennent à vos besoins, vous devez recevoir une attestation d’assurance indiquant les garanties souscrites. Il arrive parfois que certains clients rencontrent des difficultés à obtenir ce document de la part de leur assureur.

Dans ces cas-là, il faut savoir que cette attestation est obligatoire pour pouvoir circuler sur la voie publique. Il peut être judicieux d’informer son assureur par courrier recommandé avec accusé de réception afin qu’il régularise rapidement votre situation.

La résiliation du contrat d’assurance auto peut aussi poser problème dans certains cas. Effectivement, si vous souhaitez mettre fin à votre contrat avant la date anniversaire prévue au contrat ou sans motif légitime comme un déménagement ou un changement notable dans votre vie personnelle (divorce, décès), l’assureur peut refuser cette demande.

Il faut bien lire les conditions générales du contrat en amont et éventuellement faire appel à un médiateur en cas de litige pour tenter de trouver une solution amiable avec l’assureur.